5月21日讯 2020年上市公司年报近日发布完毕。就医药板块而言,363家医药A股上市公司整体表现亮眼,多数企业营业收入保持快速增长。其中,43家医药企业营业收入突破百亿元,上海医药、九州通营收超过千亿元;医疗器械企业营业收入净利率表现抢眼。另有50家企业亏损,哈药股份首度净利润为负。

43家医药企业营收破百亿元,流通企业包揽前十

据西南证券核算,在剔除2019年提取巨额商誉减值损失的企业后,2020年,医药行业(不包含科创板)收入增速为10.5%。经梳理发现,共有152家A股医药企业营业收入增幅超此平均值,医药行业继续保持快速增长。

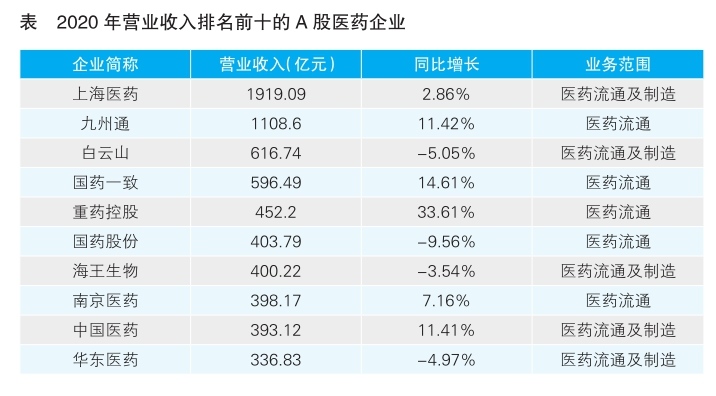

2020年,共有2家A股医药企业(上海医药、九州通)营收突破千亿元,其中,九州通营收达1108.6亿元,同比增长11.42%;营收破百亿元的A股医药企业数量为43家,较2019年增加6家;226家A股医药企业营收超10亿元,占A股医药企业总数的62.26%。高营收药企行业分布单一,TOP10均与医药流通领域相关(见下表)。

政策助推流通领域集中度提升,行业特点催生高营收企业。九州通2020年年报显示,“两票制”“营改增”“带量采购”等政策,客观上推动了医药行业结构调整,提升了行业集中度。此外,药品流通领域进入门槛低,激烈的竞争导致企业盈利空间处医药行业末尾。据西南证券梳理,在11个医药子行业中,医药分销领域的平均毛利率仅为11.2%,位列行业末尾。盈利空间不足,盈利能力自然受限,以在香港上市的国药控股为例,该公司2020年营收净利率仅为2.68%。药品流通类企业需通过规模效应来压缩成本、提升盈利能力,这也助推了行业集中度的提升。

根据《中国药品流通行业发展报告(2020)》,近年来,医药批发行业集中度不断提高,2020年上半年,排名前四的药品流通企业占据医药批发行业42.3%的市场份额,排名前十的药品流通企业占据医药批发市场半壁江山,因此这些企业营收总量常年居前也就不难理解。

上述医药流通企业虽然营收较高,但其营收净利率(净利润/营业总收入)相对较低,通俗地说就是赚钱能力较弱。不过通过分析年报也可以看到,部分营收排名前十的医药公司并不满足于传统批发业务,而是逐步转型,积极开拓新的利润增长点。

2020年营收排名前十的A股医药企业中,重药控股是新晋“选手”。2020年,该公司第一次以452.2亿元的营收位列行业第五,这得益于其积极的并购策略。近年来,重药控股以3.62亿元并购四川人福、15亿元收购天津天士力营销、6000万元收购重庆长圣医药,以拓展其在医药流通版图的宽度和深度。2020年,重药控股营收较上年同期增加33.61%,但资产收益率从2019年的3.46%下降到2.6%。

器械企业营收能力强劲,医美和眼科实力不减

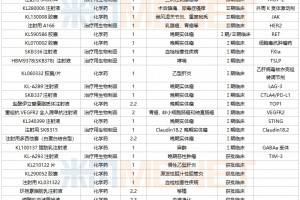

与营收榜单上医药流通企业包揽前十不同,营收净利率榜单中,排名前十的企业有8家医疗器械厂商。其中,爱美客和欧普康视在2019年就分别位列该榜单第一名和第六名,2020年,两家公司营收净利率进一步提高,盈利能力再度增强。

2020年,受新冠肺炎疫情影响,体外诊断试剂和个人防护用品生产商营收猛增,营收净利率普涨。以英科医疗为例,该公司净利润提高39倍,营收净利率也较2019年的8.56%增长42.06%。

*ST海医(证监会对长期经营异常企业加“*ST”以作区分)2020年营收净利率暴涨。该公司虽在去年扭亏为盈,利润率大增,但分析年报可知,其通过转让禾风医院股权获得了2.24亿元的收益,抛售所持东华软件部分股份当期收益也增加306.49万元。虽然该公司核心业务医疗服务收入增长125.91%,但归属于上市公司股东的扣除非经常性损益的净利润依然为负。目前来看,*ST海医营收净利率的增长不具韧性。

医美行业赚钱能力依旧超群。爱美客是国内拥有注射用透明质酸钠产品第三类医疗器械注册证最多的企业之一。该公司经营的溶液类注射产品和凝胶类注射产品均保持了92%以上的高毛利率。根据爱美客招股说明书,公司核心产品爱芙莱、嗨体、宝尼达不仅毛利率高,产品复购率也高。在高毛利率的前提下,复购率依然保持高位,爱美客营收净利率保持较高水平也就不足为奇了。

欧普康视近两年的营收净利率连续保持行业前十,角膜塑形镜是其核心产品,该产品的毛利率高达90.21%。不仅如此,2020年,欧普康视期间费用把控能力进一步增强,销售费用率从2019年的20.2%下降至18.42%,管理费用率从2019年的11.8%下降至10.64%。在营业成本提高12%的前提下,营业收入提高24%,期间费用把控能力进一步增强。

50家医药企业遭遇亏损,哈药股份净利润首次为负

2020年,A股共50家医药企业亏损,仟源医药、*ST康美亏损进一步扩大,哈药股份首度亏损,且以10.45亿元的亏损额位列亏损榜第六。在10家亏损最严重的医药企业中,9家与医药制造相关,这可能与医药制造业在医药行业占比较高有关。根据中信证券行业分类,A股共有240家制药企业,在医药行业占比超6成。

君实生物及神州细胞作为科创板生物科技公司,连续3年亏损,亏损总额度分别为31.39亿元和19.72亿元。但市场对科创板亏损的生物制药企业充满信心,依然给出较高估值投资未来,以神州细胞为例,该公司目前的市净率为50倍。

哈药集团财务报表显示,公司净利润从2016年起一路下滑,直至亏损。根据其2020年年报,报告期内,多款核心产品销量大幅下降,如注射用头孢曲松钠销量下降40%,小儿氨酚黄那敏颗粒销量下降52%等。虽然产品销量下降,但销售费用却因部门调整导致的口径变动上升24.83%,财务费用因贷款利息上升10.75%。主营业务的下滑还伴随着海外投资企业的破产,哈药本不宽裕的财务状况雪上加霜。